Notre mission : faciliter la vie du chef d'entreprise

ENTREPRISE & DIRIGEANT → 06 86 14 05 48→ Prendre RDVLe patrimoine professionnel et le patrimoine privé du chef d’entreprise sont étroitement liés, il y a souvent fusion, parfois même confusion. Le chef d’entreprise s’interroge fréquemment quant aux optimisations respectives de ces deux patrimoines.

Les chefs d’entreprise ont bien compris la nécessité d’optimiser leur rémunération et leur protection sociale, mais la complexité et l’instabilité des mécanismes de calcul des cotisations sociales et de l’impôt, la vitesse d’évolution de la règlementation sociale sont autant de contraintes souvent bloquantes.

Parce que diriger c’est prévoir, que vous soyez chef d’entreprise, profession libérale ou cadre dirigeant, nous vous accompagnons pour mettre en place un plan de continuité d’activité (PCA), anticiper votre retraite, les aléas de la vie, la cession ou la transmission de votre entreprise.

Notre parfaite connaissance des solutions d’épargne salariale, de prévoyance et de retraite nous permet de vous aider à préparer sereinement l’avenir.

Optimisation de la rémunération du dirigeant

Malgré les déclarations régulières des Pouvoirs Publics, la pression des prélèvements obligatoires ne cesse d’augmenter. Au premier abord, l’optimisation de la rémunération s’entend avant tout comme la volonté de payer moins d’impôts et de charges sociales. Cependant, ces aspirations bien légitimes constituent une approche trop restrictive.

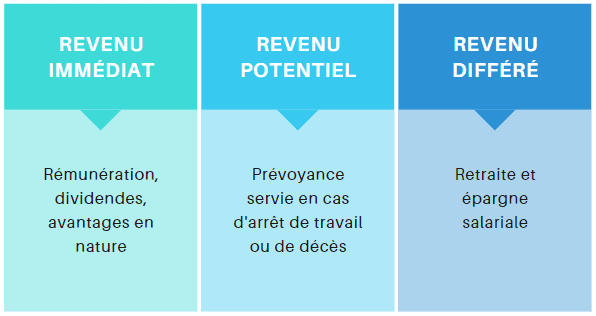

Une démarche cohérente doit ainsi prendre en compte le revenu dans sa dimension globale, à savoir :

- Le revenu immédiat (rémunération, dividendes, avantages en nature)

- Le revenu potentiel (prévoyance servie en cas d’arrêt de travail ou de décès)

- Le revenu différé (retraite et épargne salariale)

Dans notre approche, nous étudions chacun des mécanismes existants, ses avantages, ses limites et leurs coûts pour l’entreprise. Nous vous accompagnons pour maximiser votre rémunération tout en vous protégeant, vous, vos proches et votre entreprise.

Préparer la retraite du dirigeant et/ou de ses salariés

Depuis 1945, la France a fait le choix de la solidarité entre des générations par le système de la répartition (les sommes versées par les actifs sont immédiatement utilisées pour financer les pensions des retraités) plutôt que celui de la capitalisation (les cotisations des actifs sont épargnées dans l’attente de leur propre retraite).

Les études démontrent que le rapport démographique du nombre de cotisants sur le nombre de retraités est en baisse constante. A l’horizon 2040, un cotisant devra financer un retraité, c’est évidemment impensable et insoutenable sur le plan économique.

A la retraite, la perte de revenus d’un cadre du secteur privé sera supérieure à 40%, elle pourra atteindre 60 à 70% pour un chef d’entreprise salarié, voire même dépasser 70% pour un chef d’entreprise non salarié (gérant majoritaire, travailleur indépendant, profession libérale, artisan ou commerçant).

Il faut donc prendre en charge et penser, de façon individualisée, à financer ses revenus futurs. Nous vous accompagnons dans la définition et la mise en place de votre stratégie retraite.

Mettre en place une épargne salariale

L’épargne salariale est un outil d’optimisation de la rémunération tant pour le dirigeant d’une entreprise que pour ses salariés. Elle bénéficie d’un cadre fiscal et social exceptionnel :

- Pour l’entreprise, les montants distribués sont déductibles du bénéfice imposable et exonéré de charges sociales et de forfait social (si l’effectif est inférieur à 50 salariés).

- Pour de chef d’entreprise et les salariés, les montants distribués sont exonérés d’impôt sur le revenu et de charges sociales (hors CSG CRDS de 9,7%).

L’épargne salariale répond à un ensemble de besoins :

- L’optimisation des rémunérations

- La motivation et la fidélisation des salariés

- La retraite supplémentaire

Elle permet de distribuer plus de 80 000 € par an par personne (si toutes les conditions le permettent) répartis sur 3 dispositifs :

- L’abondement (prime à l’épargne)

- La participation (prime de partage de résultats)

- L’intéressement (prime à la performance)

Les textes de loi encadrant l’épargne salariale sont complexes et leur interprétation nécessite des compétences pointues. Notre expertise nous permet de vous accompagner dans sa mise en place et d’en tirer le meilleur parti.

Ethicus Patrimoine est disponible pour vous

Protéger le chef d’entreprise et ses proches

Optimiser la situation du dirigeant, c’est la prendre en compte dans son ensemble, il ne faut pas se focaliser uniquement sur la recherche du revenu immédiat le plus élevé possible. Or, si le chef d’entreprise a aisément conscience que la rémunération qu’il se constitue doit intégrer les droits différés, à savoir la retraite, il omet fréquemment d’intégrer la dimension prévoyance dans la définition de sa stratégie de rémunération.

Si le chef d’entreprise ne peut plus travailler, il est privé de ses revenus alors que les charges, elles, continuent à courir.

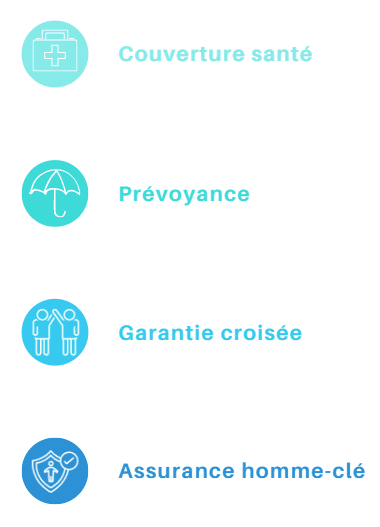

Partant du principe que notre système de protection sociale obligatoire rembourse mieux ce qui est fréquent mais pas grave que ce qui est grave mais rare, il faut en priorité se garantir pour :

- L’invalidité

- Le décès

- La santé pour les conséquences de l’hospitalisation

- La dépendance (pour les plus de 50 ans)

C’est ensuite, dans un deuxième temps, que les garanties supplémentaires peuvent être souscrites pour :

- Les indemnités journalières

- La couverture santé pour les petits risques

Le décès d’un associé

La garantie « croisée » entre associés a vocation à intervenir lorsqu’un associé d’une société décède. Elle donne aux associés survivants les moyens financiers de racheter les titres de l’associé décédé à ses héritiers et permet :

- Aux associés survivants de conserver le contrôle de l’entreprise en évitant l’entrée des héritiers au capital.

- D’éviter aux associés survivants de devoir refinancer le rachat des parts de l’associé décédé.

- De garantir aux héritiers le rachat de leurs parts pour pouvoir payer les droits de succession.

La défaillance d’un homme-clé de l’entreprise

L’incapacité ou le décès d’une personne jouant un rôle déterminant dans l’activité de l’entreprise peut mettre en danger cette dernière. La garantie « homme-clé » permet de prendre en charge les conséquences financières qui résulterait du décès ou de l’incapacité de cette personne :

- La perte d’exploitation

- Le remboursement des prêts bancaires

- Les dépenses de réorganisation

- La recherche d’un remplaçant à l’homme clé

La palette de solutions est large mais les écueils sont nombreux également, ce qui milite en l’adjonction de compétences auprès d’un expert tel que le conseiller en gestion de patrimoine.

Améliorer les rendements des excédents de trésorerie

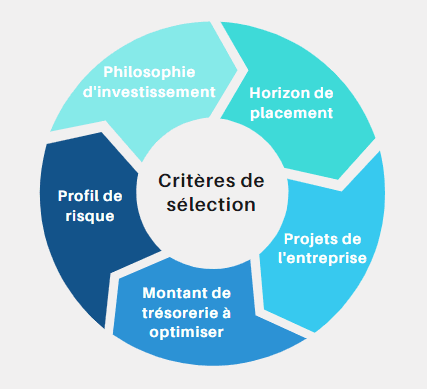

Pour faire face à l’incertitude économique, beaucoup d’entreprises disposent d’une trésorerie pléthorique en attendant de meilleures perspectives pour investir. De plus en plus de personnes organisent la gestion de leur patrimoine professionnel et personnel au travers de sociétés et disposent de liquidités importantes. Beaucoup de trésorerie importante donc, et finalement des solutions de placement « traditionnelles » pas ou peu rentables.

Le placement de la trésorerie d’entreprise est un enjeu majeur pour nombre de dirigeants, qui doivent avant tout sécuriser et diversifier les liquidités de la société à court, moyen et long terme.

Votre entreprise dispose d’excédents réguliers de trésorerie ainsi que d’une bonne visibilité sur son activité. Différentes alternatives de placement s’offrent à vous pour faire fructifier vos excédents de trésorerie.

Commençons par un tour d’horizon des placements disponibles sur le marché pour la trésorerie d’entreprise :

- La position « cash » : l’argent est sur le compte bancaire, disponible immédiatement mais ne rapporte rien.

- La Sicav monétaire : elle offre une rentabilité indexée sur le taux directeur de la BCE, avec une liquidité au jour le jour.

- Les comptes à terme (ou dépôts à terme) : les horizons de placement peuvent être de un, trois, six mois ou plus. Ils peuvent à taux fixe ou progressif, avec une rémunération oscillant entre 0,10% et 3% sur des échéances à trois ans.

L’offre concernant la trésorerie d’Entreprise est limitée lorsque votre chargé de clientèle habituel fonctionne en architecture fermée, c’est à dire qu’il ne vous propose que les placements offerts par son établissement. Ethicus Patrimoine vous permet d’accéder à l’ensemble des produits disponibles sur le marché.

Certaines solutions sont peut-être méconnues et méritent donc que l’on s’y penche :

- Le contrat de capitalisation

- Le compte-titres

- Les OPCI

- Les SCPI

- Les produits structurés

- Les obligations non cotées

Nous analysons et nous sélectionnons en toute impartialité les solutions d’investissements les plus adaptées à votre situation avec un risque maîtrisé. Ethicus Patrimoine a développé un vrai savoir-faire pour améliorer la rentabilité de vos excédents de trésorerie.

Préparer la cession ou la transmission

de son entreprise

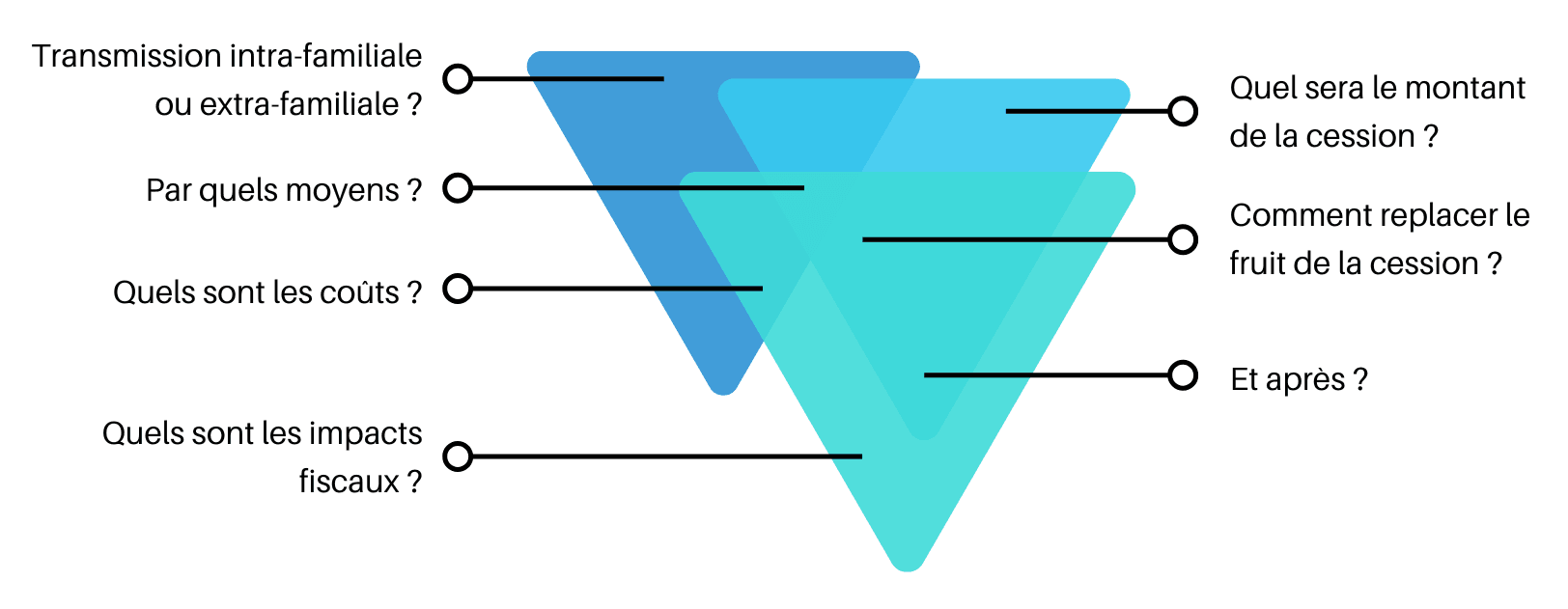

L’entreprise représente souvent un élément essentiel du patrimoine du chef d’entreprise, mais la valorisation de l’entreprise ne sera effective que lors de sa cession.

La cession peut permettre au chef d’entreprise :

- De prendre sa retraite et assurer ses revenus futurs

- De passer le relais à l’un de ses enfants

- De réinvestir dans un autre projet

Dans tous les cas, les conséquences économiques et fiscales s’anticipent afin de mettre en place un scénario de transmission adéquat. Il faut parfois anticiper de 3, voire 5 ans pour bénéficier de certains régimes de faveur (pacte Dutreil…)

Nous travaillons en interprofessionnalité avec vos conseils habituels (expert-comptable, avocat, notaire, fiscaliste…) pour mettre en place la meilleure stratégie.

Nous vous accompagnons plus particulièrement dans :

- La mise en place d’une garantie de passif

- L’estimation de votre pension de retraite

- Le remploi du fruit de la cession

- La mise en place de la stratégie patrimoniale post-cession

Ils nous font confiance

pour la gestion de leur patrimoine

Diplôme d’Etudes Supérieures Universitaires

Diplôme permettant un accompagnement juridique et fiscal

DESU en gestion de patrimoine

Intermédiation en Assurance

Agrément de l'ORIAS - Régulation par l'ACPR (Banque de France)

Agrément orias N° 15003485

Intermédiation en Opération de Banque

Agrément de L'ORIAS - Régulation par l'ACPR (Banque de France)

Agrément orias N° 15003485

Conseil en Investissement Financier

Agrément de l'ORIAS - Régulation par l'AMF (Autorité des Marchés Financiers)

Agrément orias N° 15003485Adhérent anacofi N° e008195

Carte de Transaction sur Immeubles et Fonds de Commerce

Carte professionnelle

N° cpi 5704 2017 000 021 418délivrée par la cci de la moselle

Demandez un bilan patrimonial offert pour bénéficier de conseils personnalisés